Marktradar vom 23. März 2023

Marktradar vom Donnerstag, 23. März 2023 von Stefan Pröhl

Marktradar für Donnerstag, 23. März 2023

Büro- und Gewerbeimmobilien leerverkaufen ?

Jerome Powell wirkt etwas ratlos

Nach der FED-Sitzung gestern sind wir nicht viel schlauer als vor der FED-Sitzung.

Überraschungen blieben nicht nur aus – so mancher Marktteilnehmer fragt sich nun, auf was für Überraschungen wir denn eigentlich gewartet haben.

Nicht nur die FED scheint nach den Verwerfungen bei Regionalbanken, die auch vom US-Notenbankchef Jerome Powell als Folge der aggressiven Zinspolitik interpretiert werden, ratlos zu sein: die FED hat keine Fehler gemacht. Die FED sieht nun aber Folgen ihres Handelns, die sie vor Probleme stellt. Hätte die FED anders gehandelt, dann hätten wir ganz andere Probleme.

„Die jüngsten Entwicklungen werden wahrscheinlich zu strengeren Kreditbedingungen für Haushalte und Unternehmen führen”, schrieb die Fed in einer Erklärung nach ihrer zweitägigen Sitzung.

Als Folge dieser Prognose werden nun drei Szenarien erwartet:

1.Die Wirtschaftstätigkeit wird geschwächt werden.

2. Die Arbeitslosigkeit wird steigen.

3. Für die Bekämpfung der Inflation sind der FED ab nun die Hände gebunden.

Das Ausmaß von Rezession, Arbeitslosigkeit und Inflation bleibt ungewiss. Jerome Powell machte während der Pressekonferenz aber deutlich, dass Zinssenkungen nicht geplant sind. Der Fokus der FED wird weiterhin auf die Risiken fokussiert sein, die durch eine Inflation entstehen.

Was sehen wir unter dem Radar der großen Aktienindizes ?

Schauen wir uns einmal an, in welchen Branchen wir gestern per Tagesschluss neue Zwischentiefs sahen: Diese sehen wir tatsächlich nur in zwei Branchen-ETFs: Real Estate (XLRE) und Biotechnologie (XBI).

Wir wollen uns heute einmal REITs Aktien aus dem Bereich Büro- und Gewerbeimmobilien näher anschauen.

Viele Experten erwarten, dass der Bereich Büro- und Gewerbeimmobilien womöglich in Kürze ähnliche Probleme bekommen wird wie die Regionalbanken: zahlreiche Büroflächen in den USA stehen leer – bei einem Verkauf oder gar Abriss solcher Objekte müssten Wertabschreibungen in Bilanzen vorgenommen werden, die bei zukünftigen Quartalsberichten unausweichlich Schieflagen offenbaren werden.

Steigende Zinsen, unwägbare Konjunkturaussichten und der Hang zum Arbeiten im Home-Office zwingen die Branche eigentlich zum Überarbeiten ihrer Strategien. Wie kann aber eine Strategie überarbeitet werden, wenn auf dieser das gesamte Geschäft ausgerichtet ist ?

Zuerst schlug die Pandemie am amerikanischen Gewerbeimmobilienmarkt voll durch, dann kamen die steigenden Zinsen hinzu. Wer in New York oder Los Angeles Wolkenkratzer vermietet, muss heute in Kauf nehmen, dass Innenflächen dieser Gebäude weniger gefragt sind, weil viele Angestellte lieber von zu Hause aus arbeiten.

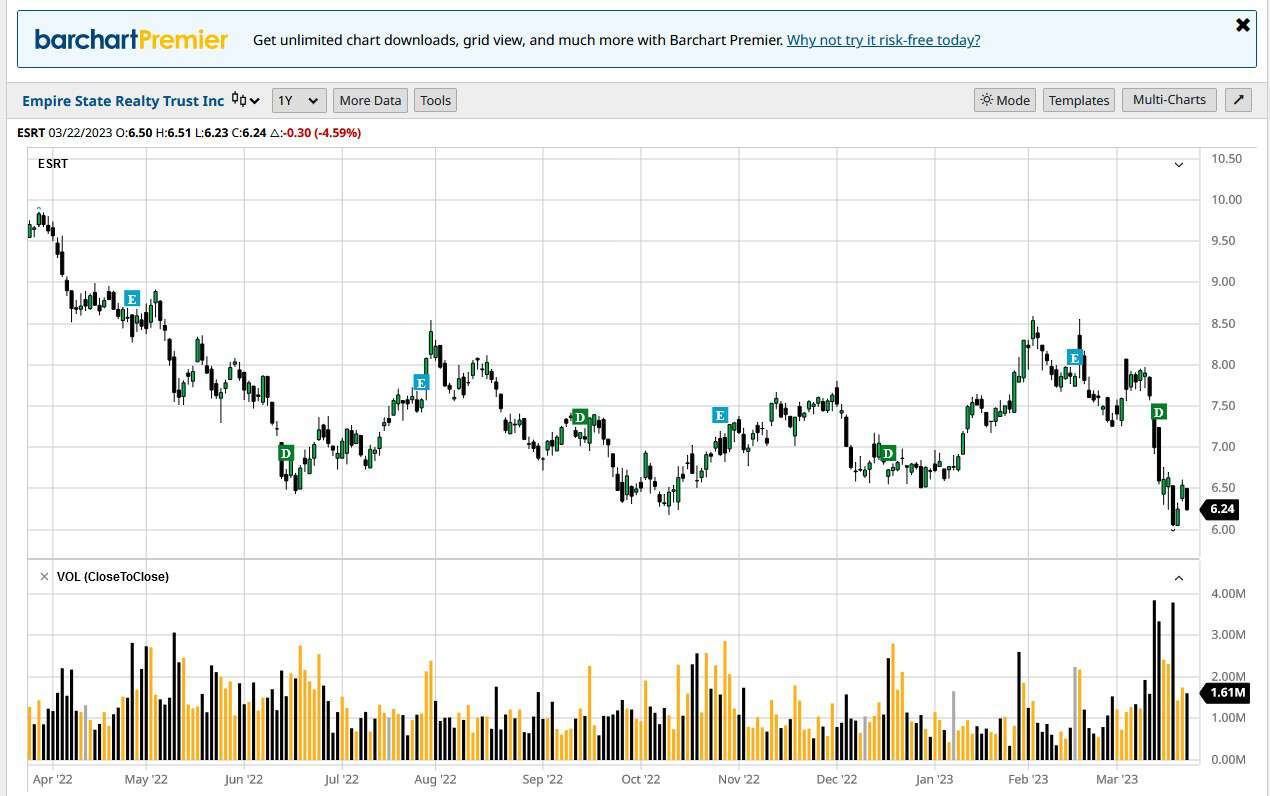

Schauen wir uns dafür einmal den Chart des Empire State Realty Trust (ESRT; Marktkapitalisierung ca. 1 Mrd. US-Dollar) an. Das REITs-Unternehmen betreibt und verwaltet Büro- und Einzelhandelsimmobilien in Manhattan und im Großraum New York, einschließlich des Empire State Buildings.

Das Empire State Building ist sicherlich vor einem Abriss geschützt, allein schon wegen seines “Wahrzeichencharakters” für die Stadt New York.

Mit Beginn der Bankenkrise am 9. März hat die ESRT-Aktie über 20 % an Wert verloren. Aktuell zahlt das Unternehmen bei einem Aktienkurs von 6,24 US-Dollar eine Jahresdividende von 2,24 % aus. Seit Jahresbeginn hat die Aktie jedoch nur etwa 7 % verloren, weil die Aktie allein im Januar dieses Jahres über 25 % steigen konnte.

Die Aktie von Empire State Realty Trust zeigt – vergleicht man die Kursentwicklung mit Wettbewerbern – relative Stärke: womöglich ist das Empire State Building deutlich weniger von Leerstand betroffen als Bürogebäude, die nach dauerhaften Leerständen irgendwann von Abriss bedroht sind.

Wer sich die Charts von Aktien wie Douglas Emmett (DEI), Hudson Pacific (HPP), oder SL Green Realty (SLG) ansieht, der sieht sofort, dass diese bereits seit Anfang Februar 2023 nahezu täglich an Wert verlieren:

Douglas Emmett verlor seit dem 2. Februar etwa 35 % an Wert.

Hudson Pacific verlor seit dem 2. Februar etwa 50 % an Wert.

Auch SL Green Realty verlor seit dem 2. Februar etwa 50 % an Wert.

In allen diesen REITs-Aktien beobachten wir seit Beginn der Bankenkrise am 9. März ein gegenüber den Vormonaten deutlich steigendes Handelsvolumen. Ein Zeichen, dass sich institutionelle Investoren in Scharen von diesen Aktien trennen.

Dass dieser Abverkauf nach der FED-Sitzung gestoppt werden könnte, erwartet aktuell noch niemand. Der Medienrummel war zuletzt auf Regionalbanken fokussiert. Lässt dieser nach, dann könnten Aktien wie SL Green Realty stärker in den Fokus der Crash-Propheten rücken.

Wahrscheinlich ist wohl, dass diese Aktien noch einmal 30 oder 50 % oder mehr an Wert verlieren, solange, bis das Thema täglich die Schlagzeilen beherrscht und nach einem Sell-Off schließlich Schnäppchenjäger und Scalper aus dem Daytradingbereich auf diese Aktien aufmerksam werden.

Bis dahin könnte man diese Aktien trendfolgend leerverkaufen – und darauf wetten, dass zahlreiche Büroimmobilien irgendwann nicht mehr leer stehen, sondern abgerissen werden.

Hinweis:

Gemäß §34 WpHG weise ich darauf hin, dass die Kolumne “Marktradar” ausschließlich Informationszwecken dient und in keinem Fall Empfehlungen zum Kauf von Aktien oder anderen Wertpapieren darstellen. Ich gebe hier ausschließlich meine eigene Meinung wieder und berate niemanden. Die hier vorgetragenen Ideen können vom Autor aktiv in seinen privaten Depots (inklusive wikifolios) umgesetzt werden oder auch nicht. Interessenkonflikte können in jedem Fall und jederzeit bestehen. Auch wenn ich die Kolumne nach bestem Wissen und Gewissen schreibe, können jederzeit Fehler auftauchen. Die Haftung für Vermögensschäden, die aus der Nutzung der von mir veröffentlichten Ausführungen für eine Anlageentscheidung resultieren können, ist kategorisch ausgeschlossen. Ich lehne jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, die direkt oder indirekt durch die Benutzung des Inhalts entstehen.

Neueste Kommentare