Marktradar vom Montag, 13. Mai 2025

Heute beginnt eine saisonal starke Phase bei Aktien von IT-Dienstleistern mit Fokus auf das Personalwesen in klein- und mittelständischen US-Unternehmen

Morgen könnten Daten zur Inflation die Hoffnung auf baldige Zinssenkungen eintrüben

Die von der FED of Atlanta laufend aktualisierte Prognose für das US-Bruttoinlandsprodukt (der sogenannte GDP-Now-Indikator) geht aktuell von einem starken 4,2 % BIP-Wachstum für das zweite Quartal 2024 aus. Das sind gegenüber dem Stand der Vorwoche fast 1 % mehr, womit sich andeutet, dass die US-Wirtschaft eher an Stärke gewinnt als abnimmt, was uns wiederum schlussfolgern lässt, dass Zinssenkungen noch in diesem Jahr nicht zu erwarten sind.

Dennoch sind die Erwartungen an Zinssenkungen gegenüber der Vorwoche gestiegen. Dafür wird als Hauptgrund der Anstieg der Zahl für die Erstanträge auf Arbeitslosenhilfe in den USA genannt: Laut dem US-Arbeitsministerium legte die Zahl der Erstanträge auf Arbeitslosenhilfe um 22.000 auf 231.000 zu. Das ist der höchste Stand seit August 2023. Weil die Lage am Arbeitsmarkt für die Fed wichtig in Bezug zur Zinspolitik ist, stützt der Anstieg der Erstanträge auf Arbeitslosenhilfe im Moment noch die Spekulation auf Zinssenkungen im September.

Zusätzlich positiv für eine Zinssenkung im September werden von Ökonomen die am Freitag veröffentlichten Daten der Universität von Michigan gesehen, die einmal monatlich einen Stimmungsindex für das Verbrauchervertrauen veröffentlichen. Dieser Stimmungsindex fiel um fast 10 Punkte auf 67,4 und lag damit deutlich unter den Erwartungen der Ökonomen von 76 Punkten.

Die niedriger als erwartet ausgefallenen Zahlen zur Verbraucherstimmung sind ein Zeichen dafür, dass der US-Verbraucher kostenbewusster konsumiert und manche größere Ausgaben wie zum Beispiel für Möbel, Autos oder für teure Jacken, Handtaschen, Schuhe womöglich gestrichen werden beziehungsweise die Verbraucher auf günstigere Produkte umschwenken oder die Shopping-Tour einfach auf später verschoben wird.

An diesem Dienstag vorbörslich werden neue Daten zu den Erzeugerpreisen veröffentlicht; am Mittwoch folgen dann – wiederum vorbörslich – die Daten zum Verbraucherpreisindex und die Einzelhandelsumsätze für April. Der Gesamt-Verbraucherpreisindex soll im Jahresvergleich laut aktuellen Schätzungen um 3,4 % steigen, während der Kernwert, der Nahrungsmittel und Energie außer Acht lässt, voraussichtlich um 3,6 % steigen wird.

Damit könnten sich mit Börseneröffnung am Dienstag die Sorgen über eine nicht abnehmende, sich hartnäckig hoch haltende Inflation die Aussichten auf baldige Zinssenkungen wieder eintrüben – und damit kann es durchaus sein, dass den großen US-Aktienindizes zu Beginn der Handelswoche kein wirklicher Spielraum für weitere satte Kurssteigerungen von makroökonomischer Seite geliefert werden wird.

Der Nasdaq 100 schloss in der vergangenen Handelswoche an jedem Tag über 18.000 Punkte – der entsprechende ETF (QQQ) schloss entsprechend jeden Tag über 440 US-Dollar. Damit dürfte der Samen für weiter steigende Aktienkurse gelegt worden sein.

Die Stärke im Nasdaq 100 verwundert jedoch so manchen Marktteilnehmer, weil die meisten US-Konzerne, die über Softwareprodukte ihr Geld verdienen, zuletzt zwar starke Quartalsergebnisse vorgelegt haben, diese Stärke aber nicht auf die nahe Zukunft projiziert haben (so zum Beispiel vergangene Woche bei Uber Technologies) – im Gegenteil: viele US-Software-Unternehmen haben ihren Ausblick auf das Geschäftsjahr 2024 nach unten korrigiert, weshalb viele Internet- und Software-Aktien nach rückblickend starken Quartalsergebnissen am Earning-Day teils zweistellige Kursverluste erleiden mussten.

Dieser etwas weniger euphorisch auf die Zukunft gerichtete Blick, den viele CEOs aktuell aussenden, scheint momentan aber nicht den Ausblick aus Index-Sicht trüben zu wollen. Die CEOs bleiben weiterhin optimistisch für 2024 gestimmt, was die Geschäftsaussichten ihres Unternehmens betrifft, erkennen jedoch, dass sie sich zu Beginn des Jahres vielleicht zu euphorisch für das Gesamtjahr geäußert haben und haben dieses nun über entsprechende Worte, die eher einen “Realo-Optimisten” und weniger einen “Schönredner” auszeichnen, korrigiert.

Aktuell sehen die großen US-Aktienindizes technisch zwar etwas überkauft aus, aber Rücksetzer dürften nach Ansicht des Marktradars eher zum Abbau von Short-Positionen oder zu “Buy the Dip” Manövern genutzt werden.

Denn die Marktbreite sieht nun sehr konstruktiv aus. Stockpicker finden immer noch genug Aktien, die nach vorgelegten Quartalszahlen weiterhin trendfolgend gehandelt werden können – und solange das so bleibt, dürfte dem Gesamtmarkt nicht wirklich die Puste ausgehen.

Was sehen wir unter dem Radar der großen US-Aktienindizes ?

Aktuell erhalten 42 von 60 beobachteten Sektor-, Branchen- und Themen ETFs den Tagesstempel “Kaufen oder Aufstocken”. Das entspricht einer Quote von 70 % (in der Vorwoche lag diese Quote bei 50 %).

Von den 42 Sektor-, Branchen- und Themen ETFs, die den Tagesstempel “Kaufen oder Aufstocken” erhalten, werden 33 ETFs vom Marktradar für diesen Montag als trendfolgend kaufbar eingestuft. In der Vorwoche erhielten 23 ETFs dieses Gütesiegel.

US-Versorger und Produzenten Erneuerbarer Energie mit hohem Momentum

Eine beeindruckende Trendstärke zeigten in der vergangenen Handelswoche die Versorger und Produzenten erneuerbarer Energie.

Der ETF S&P 500 Utilities Sector SPDR (XLU) stieg allein in der vergangenen Handelswoche um über 4 %.

Der ETF GX Renewable Energy Producers (RNRG) stieg allein in der vergangenen Handelswoche um über 3 %.

Beide ETFs werden vom Marktradar inzwischen mit dem Tagesstempel “Kaufen oder Aufstocken” bewertet und erhalten zusätzlich das Gütesiegel “Trendfolgend kaufbar”.

Der RNRG-ETF sieht charttechnisch nun sehr bullisch aus; hat eine Impuls-Bewegung gestartet, die vom Markt nun nicht mehr ignoriert werden sollte, nachdem Aktien aus diesem Bereich bis April dieses Jahres mehrheitlich verkauft und nicht gekauft worden sind.

Der Marktradar hat in der Vorwoche bereits auf das starke Weckruf- und damit Aufwärts-Potenzial hingewiesen, das wir aktuell einerseits bei US-Stromanbietern sehen, die Endkunden bedienen, und auch bei den Produzenten Erneuerbarer Energien sehen, die langfristig von den Industriestaaten dazu verdonnert werden, die Energiewende zu stemmen.

Ausgelöst wird dieses durch den massiven Ausbau von neuen Rechenzentren, um die Künstliche Intelligenz fit für ihre Einsätze in der nahen Zukunft zu machen. Da diese Rechenzentren vorwiegend in den USA gebaut werden, dürften vorwiegend US-Stromversorger davon profitieren.

Wir werden unten noch einen deutschen Nebenwert vorstellen, der in den USA nun als “Trittbrettfahrer” bei dem Heißhunger der KI nach Strom gutes Geld verdienen könnte, weil das deutsche Unternehmen bereits seit 2023 in den USA am geplanten Ausbau von Rechenzentren partizipiert.

Goldman Sachs mit neuer Studie zum Thema “Strom für die KI”

Die Investmentbank Goldman Sachs hat dieses Thema inzwischen aufgegriffen und jüngst eine Studie veröffentlicht, bei der die dafür verantwortliche Aktienanalystin, Carly Davenport, vier Arten der wirtschaftlichen Zuständigkeit unterschieden hat, die alle funktionieren müssen, wenn die KI-Revolution nicht mangels Stromzufuhr letztendlich nur als Kopfgeburt in die Geschichtsbücher eingehen soll.

Die US-Stromnachfrage wird voraussichtlich ein so enormes Wachstum erleben, so die Analystin, die wir in dieser Größendimension seit langer Zeit nicht gesehen haben. Die Stromanbieter werden nun zum Zünglein an der Waage, wenn es darum geht, ob die Rechenzentren, die nun alle gebaut werden sollen, überhaupt betrieben werden können. Seit Beginn des 21. Jahrhunderts ist die Stromnachfrage in den USA schon so stark gestiegen wie schon lange nicht mehr. Allein in den vergangenen acht Jahren sahen wir ein Wachstum von 2,4 %. Zum Vergleich: Das durchschnittliche jährliche Wachstum der Stromerzeugung in den letzten 20 Jahren lag bei weniger als 0,5 %. Bereits seit 2016 sehen wir also einen überdurchschnittlichen Anstieg beim Stromverbrauch, der um das fast fünffache höher ist als in den 20 Jahren davor. Das scheint aber nur der Anfang einer Entwicklung zu sein, die sich nun mit der notwendigen Beschleunigung der Datenzuführ für die KI zwecks maschinellem Lernen exponentiell erhöhen dürfte.

Fragt sich nur, ob der damit zusammenhängende Stromverbrauch auch tatsächlich von den Versorgern bedient werden kann.

Analysten schätzen, dass bis 2030 rund 47 GW zusätzliche Erzeugungskapazität erforderlich sein werden, wobei 60 % auf Gas und 40 % auf erneuerbare Quellen entfallen dürften. Sie prognostizieren, dass dieser Trend Investitionen von etwa 50 Mrd. US-Dollar in die US-Stromerzeugungskapazität bis 2030 anstoßen wird.

Goldman Sachs prognostiziert, dass die Stromnachfrage von KI-Rechenzentren bis 2030 im Vergleich zu den Niveaus von 2020 mehr als verdreifacht werden könnte, nachdem sie von 2015 bis 2019 relativ stabil geblieben war.

Laut Analystenschätzungen gibt es ein optimistisches Szenario, in dem die Nachfrage möglicherweise mehr als doppelt so hoch wie im Basisfall sein könnte. Dies wird teilweise durch Verbesserungen der Leistungsfähigkeit und Effizienz der Produkte und eine zunehmende Nachfrage nach nun neu entstehenden KI-Technologien beeinflusst.

Die Goldman Sachs-Analystin Carly Davenport, die als Expertin für Aktien aus dem Bereich Versorger und Energie gilt, wies in der Studie darauf hin, dass es eine bedeutende Aufwärtsentwicklung bei US-Aktien aus dem Bereich Utilities und Energy geben könnte, falls die Nachfrage nach KI-Technologien weitere Nachfragen generiert, die dann noch zusätzlich Strom benötigen, der aktuell noch nicht in der Kalkulation auftaucht.

Risiken für Aktionäre bestünden paradoxerweise dann, wenn die Betreiber von KI-Rechenzentren bei der Energieeffizienz so weit voran kommen, dass bei gleichem Strompreis deutlich mehr Strom geliefert werden kann, so dass die Renditesteigerungen bei den Stromanbietern dadurch nicht so stark sein werden, wie aktuell noch von Marktbeobachtern vermutet wird.

Wir vom Marktradar vermuten, dass aber genau die Stromanbieter, die jetzt zu den Vorreitern in Sachen energieeffizientem Stromverbrauch werden, auch die sein werden, die in den Genuss der höchsten Auftragseingänge von den Rechenzentren-Betreibern kommen werden. Die Stromversorger, die die Forschung in energieeffizienten Stromverbrauch nicht innovativ mitfördern wollen, weil sie glauben, damit an dem Ast zu sägen, auf dem sie sitzen, dürften langfristig von der Konkurrenz bei der Stromversorgung der KI abgehängt werden.

Die Aktienanalystin von Goldman Sachs unterteilt die Profiteure dieser Entwicklung in vier Arten der Zuständigkeit:

- Wachstum der Stromnachfrage. Ein Profiteur neben anderen wäre hier Vertiv Holdings (VRT; Marktkapitalisierung: 36 Mrd. US-Dollar).

- Kapazitätssteigerungen bei der Stromerzeugung. Ein Profiteur neben anderen wäre hier GE Vernova Inc. (GEV; Marktkapitalisierung: 46 Mrd. US-Dollar).

- Bedarf an Investitionen in die Strominfrastruktur. Ein Profiteur neben anderen wäre hier Quanta Services (PWR; Marktkapitalisierung: 40 Mrd. US-Dollar).

- Begünstigte der industriellen Lieferkette. Ein Profiteur neben anderen wäre hier Eaton Corp. (ETN; Marktkapitalisierung: 130 Mrd. US-Dollar).

Ein deutscher Nebenwert, der von dem Ausbau von Rechenzentren auf US-Boden profitieren möchte: Technotrans SE

Die Technotrans SE (WKN: A0XYGA; Marktkapitalisierung: 150 Millionen Euro) ist ein global agierender Technologie- und Dienstleistungskonzern. Die Kernkompetenz des Unternehmens sind anwendungsspezifische Lösungen aus dem Bereich des Thermomanagements. Als integraler Bestandteil der Kundensysteme dienen diese der energetischen Optimierung und Steuerung des Temperaturhaushalts anspruchsvoller technologischer Anwendungen. Mit 17 Standorten ist der Konzern auf allen wichtigen Märkten weltweit präsent. Auf Basis der Strategie Future Ready 2025 hat die Technotrans SE die vier Fokusmärkte Plastik, Energie (inklusive Elektromobilität, High-Power-Ladestationen und Rechenzentren), Gesundheit und Diagnostik, sowie Farblösungen für Druckmaschinenhersteller definiert. Zusätzlich entwickelt das Technologieunternehmen hochspezifische Kühl- und Filtrierlösungen für den Bereich Laser & Machine Tools. Darüber hinaus bietet Technotrans seinen Kunden ein breites Portfolio an Serviceleistungen, welches unter anderem Installationen, Wartungen, Reparaturen, die 24/7-Ersatzteilbereitstellung und technische Dokumentationen umfasst.

Den großen Wettbewerbsvorteil seiner Kühlungslösungen sieht Technotrans bei der Kühlleistung von 0,1 bis 5.000 kW, der Temperatur-Range von -80 bis +400 Grad Celsius, der Kühlpräzision sowie der hohen Energieeffizienz. Die zwei großen Wachstumsbereiche für Technotrans sollten in den nächsten Jahren einerseits die Elektromobilität und andererseits die Ausweitung beim Bau von Rechenzentren werden.

Ende November 2023 ging ein Millionen-Auftrag für Flüssigkeitskühlungen für High-Performance-Server aus den USA ein. Technotrans arbeitet mit einem renommierten Data Center-Ausstatter in den USA zusammen und drückt dort seine Produkte mehr und mehr in den Markt. Nachdem im Herbst ein Großauftrag für Lösungen akquiriert wurde, die in neuen Rechenzentren eingesetzt werden, ging man nun mit einer Retrofit-Lösung an den Markt. Damit können Data Center-Betreiber ihre bestehende Infrastruktur mit Flüssigkeitskühlungen nachrüsten, ohne die Gebäudeinfrastruktur verändern zu müssen. Ein kompaktes Einschubgerät kühlt die Server direkt, bedarfsgerecht und energieeffizient mit Flüssigkeit. Die Abwärme der flüssigkeitsgekühlten Server wird über die Raumluft in die Serverräume oder über eine zentrale Gebäudekühlung abgeführt und kann somit auch für die Gebäudeklimatisierung genutzt werden.

Charttechnisch bildet die Aktie nun einen Henkel in einer Tassenformation aus. Am Dienstag, 14. Mai, wird das Unternehmen neue Quartalszahlen melden. Experten erwarten eher schwache Zahlen für das erste Quartal. Die Aktie könnte dennoch die Henkel-Ausbildung im Chart vorzeitig beenden und damit den Ausbruch aus der Formation wagen, falls das Management am Dienstag über positive Meldungen zur Auftragslage berichten wird.

Für Aktien von IT-Dienstleistern aus dem Bereich Lohn- und Gehaltsabrechnungen beginnt Mitte Mai eine starke saisonale Phase

Automatic Data Processing

Automatic Data Processing (ADP; Marktkapitalisierung: 100 Mrd. US-Dollar) beschäftigt sich mit der Bereitstellung von Business-Outsourcing-Lösungen im cloudbasierten Humankapitalmanagement und gilt in den USA als größter Anbieter in diesem Bereich. Mit dem Bergriff “Humankapitalmanagement” ist in diesem Fall die Bereitstellung von Softwareprodukten in der Cloud gemeint, die es sowohl kleinen als auch großen Unternehmen leichter macht, das Personalmanagement effektiv und fehlerfrei steuern zu können. Darunter fallen neben den monatlich zu erstellenden Gehaltsabrechnungen auch die automatisierte Berechnung von Steuerabzügen. Auch können von ADP-Kunden Hilfen für die Einstellung von Mitarbeitern (Recruiting) und für die Bindung der Mitarbeiter am Unternehmen (Benefit-Angebote) mittels ADP-Lösungen bestellt werden.

Automatic Data Processing wirbt auf seiner Homepage mit dem Versprechen: “Verabschieden Sie sich von der manuellen Verfolgung von Zeitplänen, Arbeitsstunden oder Freizeit. Die automatisierten Zeiterfassungslösungen von ADP helfen Ihnen dabei, die Genauigkeit und Compliance Ihrer Lohn- und Gehaltsabrechnung aufrechtzuerhalten – sodass Sie diese Stunden wieder in Ihr Unternehmen investieren können.”

Daneben verfügt ADP auch über Lösungen speziell für die Kfz-Industrie. Diese ermöglichen Händlern, Autowerkstätten und Automobilherstellern die einfache Verwaltung der Bereiche Kunden, Fahrzeug, Teile, Rechnungswesen, Vertrieb oder Leasing.

Die ADP-Aktie läuft seit etwa zweieinhalb Jahren seitwärts und bewegt sich in einer Spanne zwischen 200 und 260 US-Dollar. Erst ein Ausbruch über 260 US-Dollar würde der Aktie wieder neues Leben einhauchen, sodass auch erst ab dann mit einer relativ dynamischen Fortführung des Dauerlaufs gerechnet werden kann. Die Aktie kann aus langfristiger Perspektive nämlich durchaus als Dauerläufer an der Börse bezeichnet werden und verzeichnet seit dem 1. Januar 2000 einen Kursanstieg von 867 %, was einer Rendite von fast 37 % p. A. entspricht.

Als Grund für das zweieinhalbjährige Ping-Pong an der Börse wird vor allem die relativ hohe Bewertung genannt. Aktuell liegt das 2024er KUV bei etwa 5, was natürlich nicht günstig ist, aber auch nicht mehr überteuert, auch wenn es immer noch über dem langfristigen KUV-Durchschnitt liegt, der um etwa 4,5 liegt.

Saisonal wurden Aktionäre in den letzten drei Jahren mit einem Halten der Aktie jeweils vom 13. Mai bis zum 30. Juli trotz angeblich hoher relativer Bewertung und trotz andauernder Seitwärtsbewegung mit zweistelligen Zuwächsen belohnt:

Vom 13. Mai bis zum 30. Juli 2023 stieg die ADP-Aktie um 18,5 %.

Vom 13. Mai bis zum 30. Juli 2022 stieg die ADP-Aktie um 16,8 %.

Vom 13. Mai bis zum 30. Juli 2021 stieg die ADP-Aktie um 11,2 %

Die am 1. Mai veröffentlichten Quartalszahlen konnten, wie das auch fast immer bei dieser Aktie der Fall ist, die Schätzungen der Analysten leicht übertreffen.

Aktuell notiert die Aktie bei 246,86 US-Dollar. Die obere Begrenzung im Seitwärtskanal liegt etwa 5 % entfernt. Wir rechnen bis zum 30. Juli also mit einem Kursanstieg von mindestens 5 %.

Auch wenn sich die Aktie charttechnisch im Niemandsland befindet, könnten Seasonal-Trader hier nun eine Long-Position eröffnen.

Paychex

Paychex Inc. (PAYX; Marktkapitalisierung: 44 Mrd. US-Dollar) kann nach Automatic Data Processing als zweitgrößter IT-Personaldienstleister in den USA bezeichnet werden, wobei Paychex sogar als Marktführer bei kleinen und mittelständischen Unternehmen gilt. Innerhalb der USA bietet das Unternehmen für über 570.000 Kleinbetriebe und Mittelständler Dienste für die Gehaltsabrechnung an, welche die Vorbereitung von Gehaltsschecks, Geschäftsbücher und Steuererklärungen auf Staats-, Bundesstaats- und lokaler Ebene umfassen.

Paychex bietet bereits KI am Arbeitsplatz an: Mitarbeiter können sich Wearables um das Handgelenk binden, mit denen sich der Arbeitseinsatz und vieles andere mehr (beispielsweise Herzfrequenz, Blutdruck, Blutzuckerspiegel, Schlaf oder Kalorienverbrauch) verfolgen lässt. Das kommt insbesondere bei jungen Mitarbeitern gut an, weil diese die Wearables auch privat nutzen können. In diesen Wearables kommen Datenanalysen und Spracherkennung zum Einsatz.

Inzwischen führte das Unternehmen den Paychex Voice Assist ein, was eine Sprachfunktion für künstliche Intelligenz von Paychex Flex ist, mit der die Gehaltsabrechnung über jedes mit Google Assistant kompatible Gerät ausgeführt werden kann.

Die wiederkehrenden Einnahmen bilden, wie auch bei Automatic Data Processing, ein starkes Fundament für die zukünftigen Gewinnerwartungen im Unternehmen. Die Geldflüsse lassen sich dadurch für Paychex gut planen. Daher sind die Risiken für Paychex-Aktionäre grundsätzlich überschaubar.

Die Charts von Automatic Data Processing und Paychex laufen recht gleichförmig. Auch die Paychex-Aktie bewegt sich seit zweieinhalb Jahren seitwärts, und zwar in einer Range zwischen 100 und 130 US-Dollar, wobei sich diese Range seit Anfang Dezember 2022 verengt hat: Seitdem pendelt die Aktie zwischen 105 und 125 US-Dollar. Mit einem 2024er KUV von 8 ist die Paychex-Aktie höher bewertet als die Aktie von Automatic Data Processing, was vielleicht der etwas größeren Innovationsfreude geschuldet ist.

Erst ein Ausbruch über 125 US-Dollar würde der Paychex-Aktie wieder neues Leben einhauchen, sodass auch erst ab dann mit einer relativ dynamischen Fortführung des Dauerlaufs gerechnet werden kann. Die Aktie kann aus langfristiger Perspektive ebenfalls als Dauerläufer an der Börse bezeichnet werden und verzeichnet seit dem 1. Januar 2000 einen Kursanstieg von 800 %, was einer Rendite von fast 34 % p. A. entspricht.

Saisonal wurden Aktionäre in den letzten drei Jahren mit einem Halten der Paxchex-Aktie jeweils vom 13. Mai bis zum 30. Juli trotz angeblich hoher relativer Bewertung und trotz andauernder Seitwärtsbewegung mit positiven Zuwächsen belohnt:

Vom 13. Mai bis zum 30. Juli 2023 stieg die Paychex-Aktie um 18,3 %.

Vom 13. Mai bis zum 30. Juli 2022 stieg die Paychex-Aktie um 8,8 %.

Vom 13. Mai bis zum 30. Juli 2021 stieg die ADP-Aktie um 18 %

Bei der Vorlage der Quartalszahlen am 2. April hat Paychex die Analystenerwartungen beim Umsatz, vor allem aber bei den Aussichten für Gewinn und Umsatz recht deutlich verfehlt. Die Aktie eröffnete nach den Quartalszahlen am 2. April zwar mit einem Down-Gap von über 4 %, konnte aber noch am selben Tag sämtliche Verluste wettmachen. Seitdem pendelt die Aktie lustlos zwischen 115 und 125 US-Dollar hin und her.

Wir rechnen damit, dass vom 13. Mai bis zum 30. Juli 2024 ebenfalls wieder positive Renditen in der Paychex-Aktie möglich sind. Dass schwache Quartalszahlen zu keinen Kursrückgängen geführt haben, sollte uns zuversichtlich stimmen, dass die Aktie auch nun wieder ihre saisonale relative Stärke bis Ende Juli ausspielen kann.

Aktuell notiert die Aktie bei 122,55 US-Dollar. Das Allzeithoch vom November 2021 liegt bei 130 US-Dollar. Wir können bis zum 30. Juli also mit einem Kursanstieg von mindestens 6 % rechnen.

Auch wenn sich die Aktie charttechnisch im Niemandsland befindet, könnten Seasonal-Trader hier nun eine Long-Position eröffnen.

Paylocity Holding

Paylocity Holding (PCTY; Marktkapitalisierung: 9 Mrd. US-Dollar) kann als kleinerer Wettbewerber von Paychex gesehen werden.

Das Unternehmen wurde 1997 gegründet und richtet sich an Unternehmen mit 10 bis 5.000 Mitarbeitern und betreut ab dem Geschäftsjahr 2023 rund 36.000 Kunden. Neben den Kerndiensten der Lohn- und Gehaltsabrechnung bietet Paylocity Software-Lösungen für die Zeiterfassung und für die Personalbeschaffung sowie Tools für Zusammenarbeit und Kommunikation am Arbeitsplatz an.

Mit der Paylocity Suite wird eine All-In-One-Plattform geliefert, die immer wieder mit Neuerungen ergänzt wird, bewirkt unter anderem auch durch die Übernahme von Cloudsnap, um flexible Low-Code-Lösungen für unterschiedliche Geschäftsanwendungen zu integrieren. Damit können Personalmanager sowie auch die eigenen Mitarbeiter eines Unternehmens entlastet werden, was auch die Zufriedenheit und die Mitarbeiterbindung steigern soll.

In Zeiten des Fachkräftemangels wird es auch immer wichtiger, die Talente im eigenen Haus gezielt zu fördern – für diese Zwecke bietet Paylocity seinen Kunden eine Talent-Management-Suite an. Mit Hilfe dieser kann die Lernkurve des einzelnen Mitarbeiters optimal über automatisierte Prozesse begleitet und analysiert werden, so dass das, was unternehmerisch von ihm erwartet wird, zu beiderseitiger Zufriedenheit durchgezogen werden kann. Außerdem lassen sich damit Rekrutierungs- und Onboarding-Erfahrungen automatisieren sowie eine faire Bezahlung sicherstellen – an die jeweilige Branchen angepasste Gehaltsanalysen gehören zum Service von Paylocity.

Auch die Paylocity-Aktie könnte wohl als Dauerläufer an der Börse bezeichnet werden, wenn wir über eine längere Kurshistorie verfügen würden. Das Unternehmen kam erst 2014 an die Börse, ist seit dem IPO um 527 % gestiegen, was einer Rendite p. A. von etwa 52 % entspricht. Die Aktie befindet sich aber nicht in einem Seitwärts-, sondern in einem Abwärtstrend, was wohl den Shortsellern und mit ihnen der erhöhten Volatilität in der Aktie geschuldet ist. Seit November 2021 hat sich die Aktie in etwa halbiert.

Mit einem 2024er KUV von 7 ist die Paylocity-Aktie sogar noch günstiger als Paychex bewertet, obwohl Paylocity laut Schätzungen beim Umsatz bis 2026 um 55 % wachsen soll, Paychex (und auch Automatic Data Processing) aber nur um 17 – 18 %.

Während der Short-Float bei Paychex und Automatic Data Processing bei nur 2 bis 3 % liegt, sind die Leerverkäufer bei Paylocity zuletzt aktiver gewesen: Der Short-Float bei der Paylocity-Aktie liegt bei etwa 6 %.

Das mag der Grund sein, warum die Aktie seit zweieinhalb Jahren weniger seitwärts, sondern mehr abwärts gerichtet verläuft.

Am 2. Mai hat die Paylocity-Aktie Quartalszahlen verkündet, die beim Gewinn 15 % über den Erwartungen lagen. Zur Börseneröffnung am 3. Mai öffnete die Aktie mit einem Up-Gap von 23 %, nachdem die Aktie am Tag vor Veröffentlichung der Quartalszahlen noch charttechnisch am 4-Jahrestief gekratzt hatte. Wir vermuten, dass ein Short-Squeeze für den 23 % Übernacht-Anstieg verantwortlich war. Inzwischen ist die Aktie weiter zurückgelaufen und könnte nun von Seasonal-Tradern gekauft werden.

Vom 13. Mai bis zum 30. Juli 2023 stieg die Paylocity-Aktie um 38,4 %.

Vom 13. Mai bis zum 30. Juli 2022 stieg die Paylocity-Aktie um 28 %.

Vom 13. Mai bis zum 30. Juli 2021 stieg die Paylocity-Aktie um 32 %

Aktuell notiert die Aktie bei 163,62 US-Dollar. Das Allzeithoch vom November 2021 liegt bei etwa 300 US-Dollar. Ein Anstieg bis zum 30. Juli um mehr als 80 % klingt schon sehr sportlich, sollte aber nicht gänzlich von einem Seasonal-Trader ausgeschlossen werden.

Im Unterschied zu den Aktien von Automatic Data Processing und Paychex befindet sich Paylocity Holding charttechnisch nicht im Niemandsland, sondern aus Drei-Jahressicht in der unteren Spitze eines bullischen Keils. Wir sehen das Mindestkursziel bis zum 30. Juli in dieser Aktie bei 230 US-Dollar, was einem Kursanstieg von 40 % entsprechen würde.

Fazit:

Seasonal-Trader können sich nun alle drei Aktien in das Depot legen und mindestens bis zum 30. Juli halten. Wiederholt sich die Seasonal-Story bei diesen drei Aktien auch 2024 (wovon der Marktradar ausgeht), so wären Renditen zwischen 5 % und 40 % pro Aktie in zweieinhalb Monaten möglich.

Wie stark die Outperformance dieser Aktien im Vergleich zum S&P 500 gewesen ist, wird deutlich, wenn man sich anschaut, wie sich der S&P 500 in diesem Zeitraum entwickelt hat. Zwar konnte auch der S&P 500 in diesem Zeitraum eine Gewinnserie durchlaufen, aber immer entwickelten sich die drei oben genannten Aktien in diesem Zeitraum besser als der S&P 500:

Vom 13. Mai bis zum 30. Juli 2023 stieg der S&P 500 um 11,4 %.

Vom 13. Mai bis zum 30. Juli 2022 stieg der S&P 500 um 5,4 %.

Vom 13. Mai bis zum 30. Juli 2021 stieg der S&P 500 um 8,5 %

Die höchsten Renditen wären wohl bei der Paylocity-Aktie möglich, da wir davon ausgehen, dass Seasonal-Trader hier zusätzlich von Short-Squeeze Effekten profitieren können.

Seasonal-Trader sollten aber eine kurzzeitige Unterschreitung des Tiefs vom vergangenen Freitag einkalkulieren, die vermutlich dann Mitte Juni erfolgen könnte. Einen solchen Rücksetzer gab es auch in den vergangenen drei Jahren manchmal (aber nicht immer). Seasonal-Trader, die Rückläufe bei Aktien nicht gut aushalten können, könnten auch erst für Mitte Juni den Einstieg suchen; müssen dann aber damit rechnen, dass sie diesen dann nicht günstiger bekommen werden als jetzt.

Trades aus der vergangenen Woche im Musterdepot und weiteres geplante Vorgehen

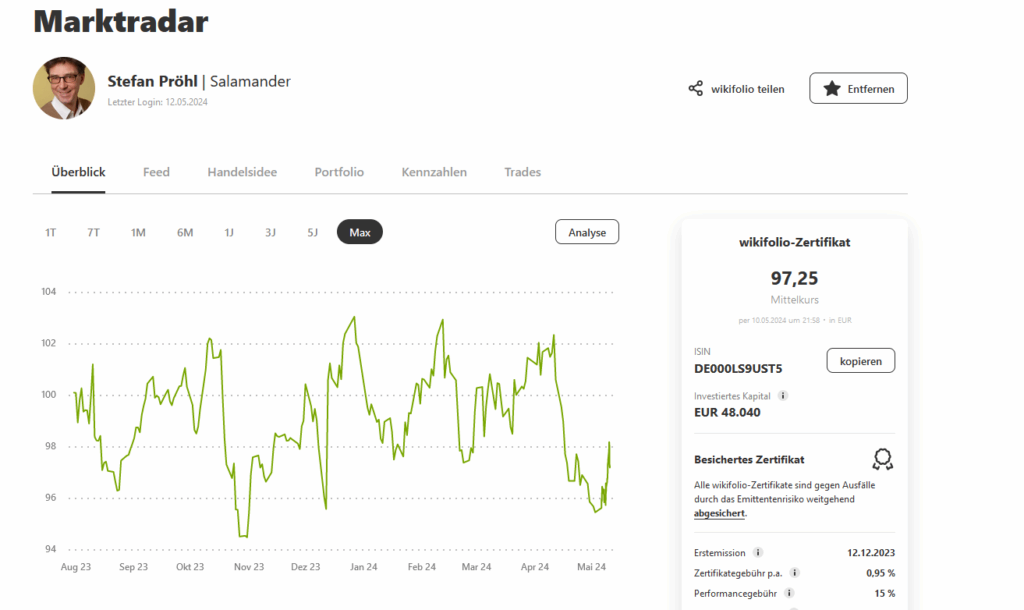

In der vergangenen Handelswoche haben wir einige Trades durchgeführt, dabei haben wir uns sowohl von Positionen verabschiedet als auch neue Positionen aufgesetzt. Interessierte können die Trades auf wikifolio.com verfolgen, indem sie zum Beispiel im Suchfeld “Marktradar” eingeben.

Wir haben zwölf neue Positionen im Depot, die wir grundsätzlich mittelfristig halten wollen.

Auf Paypal haben wir einen Optionsschein mit Laufzeit bis September und Basispreis 60 US-Dollar gekauft. Nach guten Quartalszahlen am 30. April, die auch einen Ausblick mitgeliefert haben, der über den Erwartungen lag, konnte die Aktie von der guten Mai-Stimmung bisher gar nicht profitieren, verlor im Mai bisher 7 % an Wert. Wir erwarten nach dem Rücklauf nun einen starken Rebound, der die Aktie in Richtung 70 US-Dollar oder höher katapultieren wird. Für die Zeit vom 13. Mai bis zum 30. Juli konnte die Software-Aktie mit Schwerpunkt Zahlungsdienstleistungen in den letzten drei Jahren in jedem Jahr den S&P 500 outperformen, obwohl die Aktie seit dem 13. Mai 2021 tatsächlich 75 % an Wert verloren hat. Wir planen, den Optionsschein kurz vor den nächsten Quartalszahlen, die für Ende Juli erwartet werden, zu verkaufen.

Wir haben auch die drei US-Stromversorger Constellation Energy, NRG Energy und Vistra Energy vor den Quartalszahlen gekauft, die von allen drei Unternehmen in der vergangenen Handelswoche vorgelegt wurden. Die Aktien konnten in Folge der Quartalszahlen alle ihr starkes Momentum nicht nur beibehalten, sondern reagierten mit dynamischen Kursanstiegen, was aber nicht an den Quartalszahlen lag, da diese teils sogar unter den Erwartungen der Analysten lagen. Momentum treibt hier einfach das Momentum an, und wir wollen an diesem dynamischen Move vorerst weiter partizipieren. Saisonal können Versorger-Aktien nach unseren Beobachtungen noch bis in die erste Juni-Woche hinein mit Rückenwind rechnen.

Unser saisonaler Fahrplan sieht so aus, dass wir grundsätzlich bis zum September in den großen US-Aktienindizes eher steigende als fallende Kurse erwarten. Mitte Juni und Mitte August können sich dabei Zwischentiefs ausbilden, die dann aber für Nachkäufe genutzt werden könnten.

Wir haben die Short-Positionen auf den Nasdaq 100, Mercedes-Benz und Deutsche Bank inzwischen komplett verkauft.

Über Earning-Trades sind wir aktuell in keiner Aktie mehr drin. Wir warten hier auf neue Einstiegssignale.

Im Rahmen unseres Trendfolge Set-Ups folgen wir aktuell folgenden fünf Aktien: Citigroup, Franco-Nevada, Freeport McMoran, Quanta Services und Siemens Energy.

Hinweis:

Gemäß §34 WpHG weise ich darauf hin, dass die Kolumne “Marktradar” ausschließlich Informationszwecken dient und in keinem Fall Empfehlungen zum Kauf von Aktien oder anderen Wertpapieren darstellen. Ich gebe hier ausschließlich meine eigene Meinung wieder und berate niemanden. Die hier vorgetragenen Ideen können vom Autor aktiv in seinen privaten Depots (inklusive wikifolios) umgesetzt werden oder auch nicht. Interessenkonflikte können in jedem Fall und jederzeit bestehen. Auch wenn ich die Kolumne nach bestem Wissen und Gewissen schreibe, können jederzeit Fehler auftauchen. Die Haftung für Vermögensschäden, die aus der Nutzung der von mir veröffentlichten Ausführungen für eine Anlageentscheidung resultieren können, ist kategorisch ausgeschlossen. Ich lehne jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, die direkt oder indirekt durch die Benutzung des Inhalts entstehen.

Seit 2014 ist Stefan Pröhl bei wikifolio aktiv. Dort setzt er Rotationsmodelle auf Wochen-, Monats- oder Quartalsbasis um.

Die Idee zum Marktradar ist entstanden, weil ihm bisher ein vernünftiges Modell fehlte, mit dem er sich täglich einen schnellen Überblick verschaffen kann, in welche Sektoren und Branchen gerade Kapital hineinfließt und aus welchen gerade Kapital abgezogen wird.

Mit dem von ihm entwickelten “Marktradar” kann er täglich für jeden Sektor bzw. jede Branche fünf Tagesstempel vergeben: “Kaufen oder Aufstocken”, “Buy the dip ?”, “Bodenbildung oder Seitwärts”, “Abwarten oder auf Sell Off spekulieren”, “Unter Beobachtung”.

Diese “Top Down” Analyse gibt ihm täglich wichtige Hinweise und Tipps zur Intermarketanalyse. Mit dem Schreiben dieser Kolumne dokumentiert er auf hoffentlich auch etwas unterhaltsame Weise die Tipps und Hinweise, die ihm der Marktradar liefert.

Mit jedem Wissen entsteht auch Unwissen. Nur so kann Stillstand, Leere, Einrosten im Kopf verhindert werden. Täglich gibt es Neues zu entdecken und täglich werden Überzeugungen revidiert. Das ist das Mindset, dem auch diese Kolumne folgt.